おすすめソーシャルレンディング会社比較2025|メリット・リスク・利回り・税金を解説|やばい・怪しい評判は本当?

Shutterstock.com / Golubovy

※本ページはプロモーションが含まれています。

低金利時代の中、投資や資産運用に興味はあるけど「複雑そう、損しそうだし怖い」と思っている方は多いんじゃないでしょうか。世の中に投資商材は腐るほどあるし広告もよく見る、銀行や保険などのお便りなどを見てもおびただしい説明に注意事項、超長期の投資内容……これでは投資に後ろ向きにもなりますよね。セールスマンの言う通り投資をしてみても何に投資をしているのかよくわからないで、それって結局預金と変わらないですよね。

そんな投資に興味はあるけど躓きたくない方にオススメの、最新の資産運用のカタチをご紹介します。それは、ソーシャルレンディング。新しい形の投資で、あなたの資産運用をシンプルにしましょう。

目次

ソーシャルレンディング(不動産クラウドファンディング)とは

Shutterstock.com / paper_Owl

ソーシャルレンディングとは、ネット上で行う投資方法のひとつ。お金を借りたい企業と投資家を、ソーシャルレンディング業者が間に入ってマッチングさせるサービスです。

具体的なお金の流れとしては、まず融資してもらいたい会社(事業主)をソーシャルレンディング業者が格付けします。実行を決めると、ソーシャルレンディング業者がネット上で投資家を募集、貸付の目標額の資金を調達します。人気の案件は募集開始後、わずか数分で数千万円の資金調達を達成することもあり、熾烈な投資競争になることも珍しくありません。この融資対象が不動産関連に特化したプロジェクトの場合、不動産クラウドファンディングということがあります。

その後、ソーシャルレンディング業者が調達資金を企業ファンドに融資し、融資先企業は収益で返済できるよう事業活動に勤しみます。融資先企業は借入金をソーシャルレンディング業者に返済し、その返済から投資家に投資額+α(利益)をリターンします。ソーシャルレンディング業者は融資に際して一定の金利を上乗せします。その金利がソーシャルレンディング業者と投資家の利益となるのです。

ソーシャルレンディングのメリット

ソーシャルレンディングの主なメリットとして以下の4点があげられます。1つ目は、定期預金口座などと比較して利回りが高めであることです。概して最低標準でも4%を切らない利回りは、マイナス金利が普通の現代においてかなり魅力的な高金利です。2つ目は時間や手間などの運用コストがあまりかからないことです。一度資金提供を行えば運用期間終了まで待つ、という投資の形になるので値動きなどに一喜一憂する必要がありません。

3つ目は、短期運用も可能であることです。ソーシャルレンディングの運用期間は、多くの場合3カ月から1年程度になっています。数カ月の運用で済むため、試しやすいでしょう。最後の4つ目は、少額でも運用できることです。数十万円以上の投資資金が必要となることが多い株式投資などと比較すると、最小で1円から始められるソーシャルレンディングは投資へのハードルが低いのではないでしょうか。

ソーシャルレンディングのデメリット

ソーシャルレンディングの主なデメリットも把握しておきましょう。1つ目にして最大のリスクは、資金提供先で発生する貸し倒れです。貸し倒れとは、貸した資金を返済されず戻ってこない状態のことをいいます。殆どのソーシャルレンディング業者はノンリコースローンで投資家から資金を集めていますが、ノンリコースローンとは担保にしている範囲以上の損益の責任を負わない形で資金調達をする仕組みです。ソーシャルレンディングにおける担保はプロジェクトの進捗になるので、そのプロジェクトが行き倒れた場合に債務不履行になり元本割れとなってしまいます。

2つ目のデメリットは、投資期間中は解約できないことが多いです。運用期間中、投資済みの資金は拘束されることを認識しておきましょう。3つ目は、早期償還リスクがあることです。早期償還が行われると、予定通りの運用成果が上げられない可能性があります。また、運用期間が終了しても資金返済日の延長を申し入れられることもあるでしょう。

メリットとデメリットをまとめると、ソーシャルレンディングは比較的高金利で安定性もある投資対象ですが、上記のように元本割れのリスクもあるミドルリスク・ミドルリターンであることがわかります。世の中にはさまざまな投資対象が存在する中で、自分が知っているものだけを投資対象としてしまうと、せっかく利益が得られるチャンスを逃してしまうことにもなりかねません。比較的新しい投資手法であるソーシャルレンディングについて概要を理解し、検討対象に加えてみるとよいでしょう。

ソーシャルレンディングがおすすめの理由

Shutterstock.com / William Potter

高い利回りが期待できる

ソーシャルレンディングの金利は、銀行の定期預金や国債と比較して高く設定されています。ファンドによって異なりますが、貸付金利から管理手数料を差し引いた名目利回りは3~10%。定期預金の金利が年0.1%前後であるのに対して圧倒的な高さです。

例えば、金利0.1%の定期預金に100万円を預けても1年間に1,000円しか利益を得られませんが、利回り10%のファンドで運用すれば10万円になります。ソーシャルレンディングは少ないリスクで大きなリターンが期待できる投資手法なのです。

ムダな時間がない

ソーシャルレンディングの金利は、運用期間満了時まで変動しません。株式やFXなどは日々価格が目まぐるしく変わるため、多大な時間的・精神的負担を強いられます。ソーシャルレンディングならストレスなく安心して資産運用を継続できるのです。

低額から投資ができる

ソーシャルレンディングは1万円から投資することができる事が多く、気軽に投資を始めることができます。少ないお金で運用できるためリスクを軽減できるので、投資をこれから始めたいと思っている初心者におすすめなのです。

ソーシャルレンディングの注意点

Shutterstock.com / oatawa

ソーシャルレンディングはメリットばかりではありません。注意点についても把握し、失敗しないように備えておきましょう。ここでは、ソーシャルレンディングの注意点を3つ紹介します。

ファンドの途中解約ができない

多くの場合、ソーシャルレンディングでは一旦ファンドに投資を行うと途中解約ができません。投資した資産は気軽に戻せないため、ソーシャルレンディングは十分に検討したうえで利用しましょう。ただし、予定よりも早くファンドの運用が終わり、早めに資金が償還されることはあります。また、途中で解約可能なサービスも少数ながら存在するため、不安な人は利用するとよいでしょう。

元本割れのリスクがある

ソーシャルレンディングには元本割れのリスクがあります。ファンドが貸し倒れを起こすと、投資した金額が戻ってこなくなるので注意が必要です。元本割れの際の保証内容は事業者によって異なるため、なるべく手厚いところを選ぶとよいでしょう。また、分散投資などでリスクを減らすことも大切です。

事業者倒産のリスクがある

ファンドだけでなく、ソーシャルレンディング事業者自体が倒産するリスクも存在します。ソーシャルレンディング事業者はベンチャー企業が多く、必ずしも安定的に運営されているわけではありません。各社対策を講じているものの、事業者が倒産した場合、資金がすべて返還されないこともあるので注意が必要です。

ソーシャルレンディングでは事業者選びが重要

ソーシャルレンディングの事業者は乱立しており、ベンチャー企業も数多くあります。近年では、虚偽表示などの理由による行政処分も多発しています。利用している事業者が倒産したり、業務停止命令を受けたりすると、投資している資産が危うくなるでしょう。そのため、ソーシャルレンディング事業者は慎重に選ぶ必要があります。

また、ソーシャルレンディングを始めるにあたって、事業者には個人情報を提供することになります。事業者を選ぶときは、金利や業界シェアだけでなく、コンプライアンスなどの姿勢を確かめることも大切です。そして、資金融資先の具体的な情報開示の姿勢も事業者によってさまざまです。事業者選びでは、情報開示などの透明性の高さにも留意しておきましょう。

ソーシャルレンディングを始めるときの流れ

ソーシャルレンディングに興味がある人は、始め方も簡単に押さえておきましょう。利用したいソーシャルレンディング事業者を選定したら、まず投資家登録を行います。投資家登録では、事業者に個人情報を提供したうえで本人確認を行います。審査に通過したら専用の口座が開設されるので、続いて入金を行いましょう。入金できる最低金額は事業者ごとに異なり、入金しておかないと投資には参加できません。

入金したお金は、1日前後で口座残高に反映される場合が多いです。入金後、実際に投資したいファンドを探します。人気のファンドはすぐに応募を締め切ることがあるため、見つけたら早めに投資するのがポイントです。なお、事業者によっては投資に際して手数料が発生するので、前もって確認しておきましょう。

投資初心者におすすめのソーシャルレンディング|利回り・手数料を比較

COZUCHI(コヅチ)

COZUCHIはLAETOLI株式会社が運営している不動産クラウドファンディングサービスで、もともとは2019年に可視したWARASHIBEというサービスを2021年にリニューアルされました。LAETORI株式会社は1999年に創業されており、当時から不動産領域に特化した専門性の高い会社です。ミドルリスク・ミドルリターンの投資ができるCOZUCHIですが、いつでも換金が可能というメリットがあります。一度ファンドに出資をすると途中で解約ができない事が多いため、緊急の資金ニーズに対応できるCOZUCHIは出資者に親切なサービスと言えるでしょう。

ただ、COZUCHIが最もおすすめである理由はその実績利回りにあります。2024年1月24日に公開されたそれまでに運用が終了しているファンドの想定利回りが7.9%だったのに対し、実績利回りは18.1%となっています。そもそも想定している7.9%でも利回りとしては相当の高さになるのですが、倍以上に上振れしているのは配当利回りに上限無くフェアに利益を分配しているためです。通常のソーシャルレンディングでは想定以上の利益が生じた場合の配当には上限を定めていますが、COZUCHIは個人投資家を優先していることがわかります。

2025年3月3日より、COZUCHIで投資家登録をする人に向けたNewSphereとのタイアップ企画が実施されています。このキャンペーンでは対象期間内に初めて投資家登録をするだけで2,000円のAmazonギフトカードを受け取ることができます。まだ投資の検討段階でも特典を手に入れられるチャンスなので、お得にCOZUCHIで投資を始めたい人はこの機会にこちらから登録してみてはいかがでしょうか。

クラウドバンク

証券会社が運用するソーシャルレンディングサービスがクラウドバンクです。証券会社として認められるには非常に厳しい基準をクリアしなければならず、それを達成したクラウドバンクは社会的な信用性の高さがあると言えるでしょう。

クラウドバンクは信用性の高さ以外にも、実績利回りは6.99%と高利率の実績があり、デフォルト率は0%と堅実な印象を受けます。米ドルでの投資も可能で、日本円以外で資産を分散投資したい投資家には最適な投資先を選ぶことができます。

バンカーズ

バンカーズは2020年12月に開始した融資型クラウドファンデングです。運営元の株式会社バンカーズの前身である泰平物産株式会社は、46年の営業実績がある貸金業の老舗企業のため、新興ではありつつも信用性の高いサービスです。2022年3月31日には旧SBIソーシャルレンディングの事業を承継、同年12月28日にはクラウドクレジット株式会社を買収することで同社と合意したと発表しており、その規模感はソーシャルレンディング業界において最大手の一つといえるでしょう。

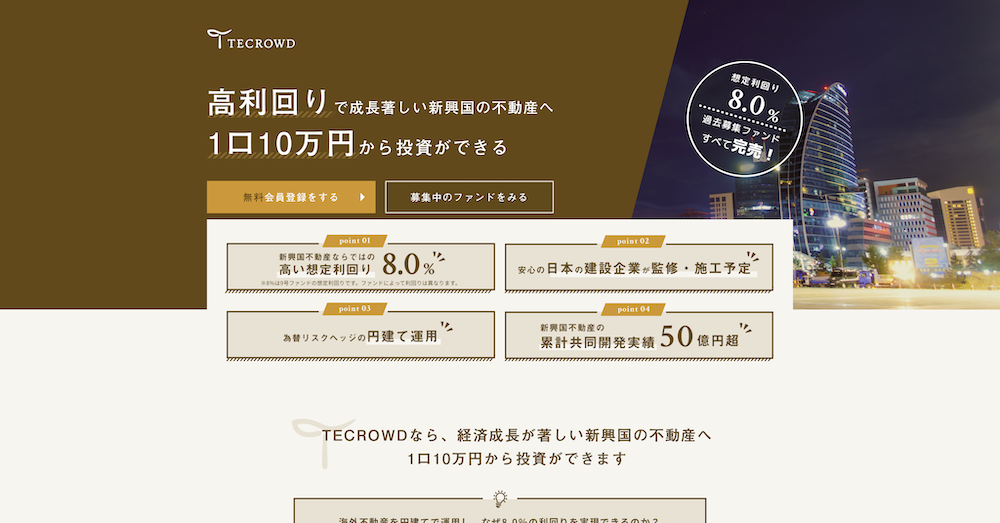

TECROWD

TECROWDは国内外の不動産をファンドの対象物件としています。海外では経済発展の著しい新興国におけるオフィスビルなどを投資の対象にしている一方で、国内では障がい者を対象とした集合住宅(グループホーム)を取り扱っており、どちらも国内外で社会貢献度の高い投資を実施しています。また想定利回りが8.0%と高水準であることも多くの投資家の注目を集めている要因のようです。比較的新興のソーシャルレンディング事業者であるため、ポートフォリオとして新たな投資先を検討している投資家や、まだソーシャルレンディングを初めて日が浅い方にもおすすめの事業者です。

Alterna Bank(オルタナバンク)

Alterna BANKはSAMURAI証券という、第一種金融商品取引業と第二種金融商品取引業を取得している証券会社が提供している貸付型クラウドファンディングです。証券会社が厳選したファンドではこれまでに元本償還実績が100%で、さらに保証・担保つきファンドが数多くある信頼感が高い貸付型クラウドファンディングです。

貸付型クラウドファンディングの中でも比較的高利率の投資案件が多く、目標利回りが5%程度のファンドが中心的です。さらに1万円から投資可能で短期間の運用期間のファンドが数多くあり、他の貸付型クラウドファンディングのサービスよりも結果がすぐに出やすいのもおすすめのポイントです。また不動産のファンドや、事業型ファンド案件の取扱いもあります。

マリタイムバンク

2022年3月にサービスを開始したのが、マリタイムバンクという日本で初の船舶専門の投資サービスになります。船舶専門との投資というとかなりニッチな分野に思われがちですが、船舶での輸出額が世界でもトップクラスで大きな市場と言えます。これまで船舶に対する投資はできなかったのですが、マリタイムバンクがスタートすることによってそれが可能になりました。

特にマリタイムバンクに向いているのは、安定した投資ポートフォリオを持ちたい投資家でしょう。投資の対象は船舶そのものになり、担保も船舶が対象になるアセットファイナンスになります。他のソーシャルレンディングは太陽光事業やサービス単位でのファンド組成になるため、投資への安心感があります。最低投資可能額は10万円からとなっており、全体的に募集金額も高額なファンドが多くなっています。

クラウドクレジット

ソーシャルレンディングを手がける事業者の中でも案件数が多く、1万円から投資ができるなど手軽に始めやすいのがクラウドクレジットです。ソーシャルレンディングの中でも高利率のファンドが多く、また海外の案件に特化しており、特に後発開発途上国への投資が多いため社会的意義が高い投資ができます。

監修者コメント

ソーシャルレンディングは資産運用の一つとして注目されている投資方法です。定期預金や国債などと比べても利率が非常に良く、少額から始めることができます。投資期間も短期で利用しやすいですが、貸し倒れリスクや延滞リスクがあるので、投資先を分散させることで対策するようにしましょう。

ソーシャルレンディングで現代的な資産運用をしよう

ソーシャルレンディングはクラウドファンディングの一種で、資金を求める企業と利益を得たい投資家をマッチングさせるサービスです。定期預金などに比べて高い利回りが期待できるものの、元本割れのリスクなどもあるので注意が必要です。まずは信頼できるソーシャルレンディング事業者を見つけ、現代的な資産運用を行いましょう。

あなたにおすすめの記事

◆【比較】投資型クラウドファンディングのおすすめ|事業者とサービスを紹介

◆ 投資型クラウドファンディングとは|仕組みを理解しスマートに投資

◆おすすめの理由は?ソーシャルレンディングに関する比較・評判・投資型クラウドファンディングも

◆ 【最新】投資初心者におすすめのソーシャルレンディングとは|利回り・手数料など比較

◆ 【最新版】未上場株に投資できる株式投資型クラウドファンディングとは?