2016年に日本のM&Aディールのリーク率が急増 リークのメカニズムとは?

Paul Tessier/shutterstock.com

イントラリンクスとシティ大学ロンドン・カスビジネススクールによる共同研究を「イントラリンクスM&A情報リークスレポート 2017」が発表された。本レポートによると、2016年に発表されたM&A(吸収・合併)ディールのうち、発表前に情報がリーク(漏えい)したディールの割合は8.6%を占め、リークのあったディールの平均価値は、リークがなかったディールに比べ、2,100万米ドル高かったことが判明した。

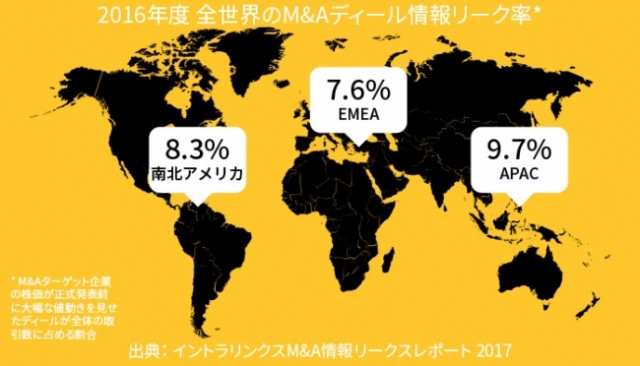

全世界のM&Aディール情報リーク率は8.6%で前年(2015年)から変わっておらず、この6年間で最低水準を記録した2014年の6%を上回った。2014年まで全世界のディール情報リーク率は6年連続で下降傾向にあり、2015年と2016年のリーク率上昇は、ここ数年、全世界の金融規制機関がディール情報のリークを抑制するための新しい規制の実施に取り組み、市場における不正行為とインサイダー取引に対する強制措置や罰金が強化されているのとは矛盾した結果といえる。

◆2016年に日本のリーク率が大幅増

M&A活動が最も活発な10カ国・地域のうち、2016年にディール情報のリークが多い上位3カ国はインド(16.7%)、韓国(16.1%)、日本(12%)だ。 なお、日本のリーク率は2015年には3.1%と低い部類にあり、2016年に大幅に増加した結果であった。

逆に、2016年にディール情報のリークが少ない下位3カ国はカナダ(4.3%)、フランス(4.3%)、イギリス(7%)という結果だった。

◆M&Aディール情報がリークする理由

M&Aディール情報をリークすることには明確な利点がある。情報がリークしたディールでは、ターゲット企業の買収をもくろむ企業間で競争が高まり、ターゲット企業の買収プレミアムが高騰し、さらには評価額が高騰する。この事実は、本レポートが分析した8年間すべての年で確認できるという。

2009~2016年のターゲット企業の買収プレミアム中央値は、情報のリークがあった場合が47%であったのに対し、リークがない場合は27%で、その差は20%であった。これを金額で見ると、2016年のターゲット企業の買収プレミアム中央値は、ディール情報がリークした場合とリークしなかった場合を比較すると、2,100万米ドルの差があった。つまり、情報がリークしたディールでは、ターゲット企業の株主に平均2,100万米ドルの利益が与えられたことだ。

情報がリークしたディールでは、リークがなかった場合に比べ、ターゲット企業に対する競合入札率が高くなる傾向もある。2009~2016年に1件以上の競合入札を得た割合は、情報がリークしたディールが6.5%であったのに対し、情報リークがなかった場合は5.8%だった。

さらに、情報がリークしたディールの方が、成立確率が高くなったという。過去3年間(2014~2016年)の全世界の平均では、情報がリークしたディールの成立確率は、情報がリークしなかった場合を、ほぼ5%上回っていた。

ディール情報のリークは、「最適な」買い手、すなわちターゲット企業との最も大きな相乗効果を持つ買い手(そうした買い手は最高値を付けられるため、情報がリークしたディールのターゲット買収プレミアムも高騰する)、および、ディール成立のための最大のインセンティブを持つ買い手を引き出す可能性があると、本レポートは分析している。